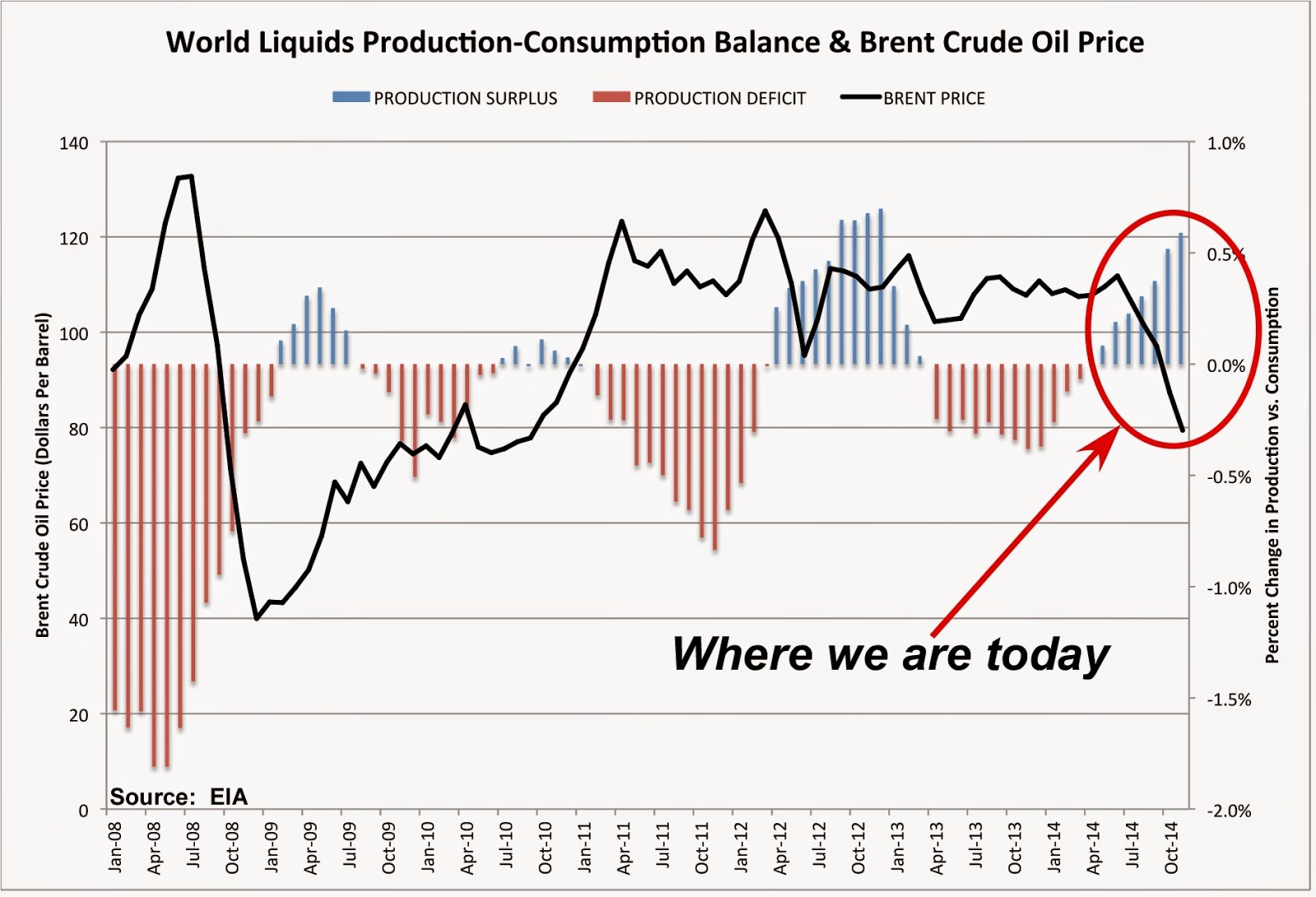

L’expert américain Arthur Berman explique la chute des prix du pétrole par la conjonction d’un surplus de production et de l’arrêt à partir de juillet dernier des injections de liquidités dans l’économie américaine par la Réserve fédérale (Fed), ce qui a provoqué la hausse du dollar. A moins de 50 $ le baril, de nombreuses catégories de pétrole ont des soucis de rentabilité, notamment les hydrocarbures de schiste américains dont le boom de ces dernières années aurait résulté selon Richard Heinberg, autre expert, de la combinaison d’un prix élevé du pétrole et d’un financement facilité par la politique de la Fed. La bulle des schistes est prête à faire boum.

Evolution du prix du pétrole entre début 2008 et octobre 2014 en comparaison des surplus et des déficits de production (moins de 50 $ le baril mi-janvier 2015). Doc. IEA/Arthur Berman

Choc de l’offre, choc de la demande, concurrence, machinations géopolitiques… Les spéculations vont bon train sur la chute des cours du pétrole, ce dernier ayant perdu plus de la moitié de sa valeur depuis le mois de juin, passant de plus de 100 $ le baril à moins de 50 $.

Membre de l’équipe de direction d’ASPO -Association for study of peak oil- aux Etats-Unis, le géologue Arthur E. Berman explique l’enclenchement et la rapidité de cette baisse d’une manière finalement assez simple dans un article intitulé “The Oil Price Fall: An Explanation in Two Charts” (1): la conjonction entre un excédent de production et l’arrêt -prévu dès juillet- des injections dans l’économie de liquidités (par le biais d’achat de titres) de la Fed, Réserve fédérale américaine (2). Pour Arthur Berman, la hausse du dollar consécutive à cette décision (elle-même expliquée par la relative “meilleure santé” de l’économie américaine) a accentué la baisse du prix du pétrole provoquée par la surproduction.

« L’industrie pétrolière est entrée dans un nouveau régime de coûts de production plus difficiles, de croissance de provision plus lente, de qualité de ressource en baisse et de prix plus élevés »

“Quand la Réserve fédérale a commencé à faire tourner la planche à billets à plein régime après le crash de 2008, la valeur du dollar a été conservée à un niveau artificiellement bas par comparaison avec d’autres monnaies. Le dollar maintenu bas a amorti l’impact des surplus et des déficits de production sur le prix du pétrole (payé en dollars)”, explique Arthur Berman qui prend en exemple la chute des cours de 2012, chute qui n’a pas été aussi rapide et importante que l’actuelle alors que le surplus de production était plus important.

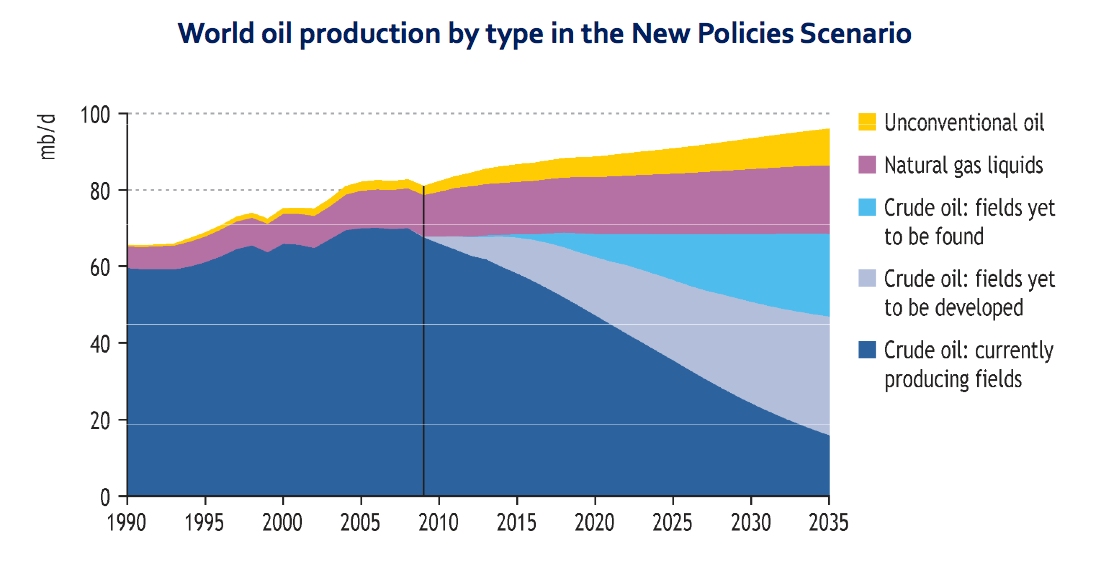

Selon lui, les actuels bas prix ne devraient pas durer des années. Il est vrai que sur le long terme, il est évident que le pétrole connaît depuis une quarantaine d’année une augmentation croissante de son prix, en dollars courants. Même si celle-ci se montre erratique, elle reste cohérente avec les considérations relatives au pic pétrolier mondial. Par exemple, le pic de prix de 2008 à 140 dollars reste concomitant, même si ce n’est un record quand on le calcule en dollars constant ramené au PIB par habitant, à ce qui s’affirme comme un pic de production du brut “pas cher à produire” (2006-2008), c’est-à-dire du pétrole conventionnel, le bon vieux or noir, le plus facile d’accès.

Sur ce graphique de l’Agence internationale de l’énergie, le pic de pétrole brut conventionnel est visible. Doc. IEA – WEO 2010

Depuis ces années-là, la production mondiale reste plus ou moins sur un plateau, avec une très légère progression, mais c’est seulement grâce au pétrole non conventionnel: pétrole de schiste aux Etats-Unis, sables bitumineux au Canada, offshore profond au Brésil… “Pendant cette décennie, l’industrie pétrolière est entrée dans un nouveau régime de coûts de production plus difficiles, de croissance de provision plus lente, de qualité de ressource en baisse et de prix plus élevés”, explique Richard Heinberg, autre expert du pic pétrolier (3). L’effort financier croissant des compagnies pétrolières pour trouver et exploiter de nouveaux gisements illustre cette situation.

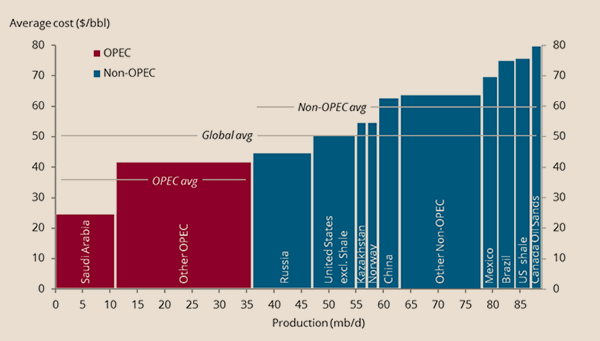

Les coûts moyens de production du pétrole sont supérieurs à 50 $ le baril pour tous les pays producteurs sauf pour les pays de l’OPEP, les Etats-Unis (hors huiles de schiste) et la Russie

Or, avec un prix du pétrole aussi bas qu’aujourd’hui, en dessous de 50 $ à la mi-janvier, c’est la rentabilité de l’ensemble de ces nouvelles catégories de pétrole qui de fait se retrouve en jeu -au moins de manière temporaire- si la situation continue.

Le coût moyen de production du pétrole était en 2014 de l’ordre de 50 dollars le baril. La moyenne allait d’un peu plus de 20 $ pour l’Arabie Saoudite à environ 75 $ pour le pétrole de schiste américain et 80 $ pour les sables bitumineux du Canada, où le producteur Suncor a annoncé 1000 licenciements en ce début 2015. Egalement au dessus de 50 $: le Kazakhstan, la Norvège, la Chine, le Mexique, le Brésil ainsi que tous les producteurs non OPEP à l’exception des Etats-Unis -hors huiles de schiste- et de la Russie (entre 40 et 50 $). En dehors de l’Arabie Saoudite, les producteurs de l’OPEP affichaient pour leur part un coût moyen de l’ordre de 40 $ le baril.

Coûts moyens du pétrole en fonction des pays producteurs et des catégories de produit. Doc. Energy tracker/FT

Autrement dit, le nombre de projets à venir concernant le pétrole non conventionnel, en particulier les huiles de schistes, pourrait chuter, entraînant à terme une baisse mécanique de la production mondiale. Cela pourrait alors renvoyer l’ascenseur des prix du pétrole vers le haut. Cela pourrait également confirmer le pic pétrolier global, éventuellement en le coinçant tantôt par des prix du pétrole élevés étouffant l’économie, à la manière de 2008, tantôt par des prix du pétrole bas limitant la production d’or noir.

La dette pour l’énergie des obligations à risque est évaluée à 16% du marché des obligations à risque US, soit plus de 200 milliards de dollars

En attendant, la baisse actuelle du prix du pétrole ne peut pas être limitée à un espoir de “reprise” du côté des pays importateurs qui voient, comme la France, leur facture pétrolière fondre. Même si une concurrence acharnée alimente la chute des prix, celle-ci ne peut guère non plus se résumer uniquement à une machine manipulée par les Etats-Unis pour étouffer, via l’Arabie Saoudite, la Russie dont les rentrées financières dépendent du pétrole, ou surtout à une machine pilotée par l’Arabie Saoudite pour reprendre ses parts de marché et faire la nique aux hydrocarbures de schiste, ainsi qu’à la Russie et à l’Iran. Car l’hypothèse que cette chute recèle sinon déclenche une nouvelle crise financière et économique s’avère de plus en plus envisageable.

En effet, en ce qui concerne par exemple les Etats-Unis, le boom des hydrocarbures de schiste semble avoir résulté selon Richard Heinberg (4) “de la combinaison d’un prix élevé du pétrole et d’un financement facile : avec la Réserve fédérale gardant des taux d’intérêt près du zéro, beaucoup de petites entreprises pétrolières et gazières ont pu s’endetter lourdement afin de payer les forages, les baux, la location de derricks”… “Si les prix restent bas, beaucoup de ces entreprises réduiront les forages et certains disparaîtront”, poursuit-il. Une chute du nombre de nouveaux permis a déjà été enregistrée fin 2014 et se poursuit eau début 2015.

Le “boom” du pétrole et du gaz de schiste a également été rendu possible grâce à de nombreuses obligations à risque d’investisseurs qui cherchent des rendements élevés. La dette pour l’énergie de ces produits financiers est évaluée à 16% du marché des obligations à risque US, soit plus de 200 milliards de dollars. Elle en représentait seulement 4% il y a dix ans. Maintenant que la Fed a stoppé ses rachats de titres et va peut-être remonter ses taux d’intérêt, quelle sera la suite ? La bulle des hydrocarbures de schiste s’avère en tout cas prête à exploser, en apportant aux investisseurs de lourdes pertes à la place des rendements élevés promis.

Pour John Michael Greer, encore un expert américain du pétrole -et qui observe également actuellement une baisse du prix de matières premières comme le charbon, le minerai de fer ou encore le cuivre- la question est bien maintenant de connaître l’ampleur des dégâts que ce trouble infligera à l’économie américaine et à l’économie mondiale “qui ne s’est jamais remise du coup dur infligé par la bulle immobilière de 2008”. En clair, la baisse du prix du pétrole annoncerait une prochaine récession.

(1) Chute du prix du pétrole: une explication en deux graphiques.

(2) Programme de politique monétaire “non conventionnelle” dit “quantitative easing” (QE, assouplissement quantitatif), mis en place en 2008 par la Fed pour augmenter la masse monétaire disponible suite à la crise financière de 2007-2008. Ce programme est censé avoir pour effet de refaire partir l’économie en augmentant l’argent en circulation (par le biais d’achats de titres) et les réserves du secteur bancaire. Cela revient à faire tourner la planche à billets, mais de manière plus sophistiqué.

(3) Richard Heinberg a notamment écrit le livre « Pétrole, la fête est finie ». Editions Demi-Lune, 2008.

(4) Outre bien sûr les caractéristiques propres aux Etats-Unis: sous-sol appartenant aux propriétaires, grandes étendues désertiques ayant supporté des centaines de milliers de forages…

Ping : Pétrole: surproduction, chute des prix, bulle de schiste… | Dr Pétrole et Mr Carbone | Enjeux énergies et environnement

Ping : Pétrole: surproduction, chute des prix, bulle de schiste… | Global News france

Ping : Gaz naturel liquéfié: 283 milliards de dollars de projets en trop d’ici 2025 | Enjeux énergies et environnement

Ping : Pic pétrolier: ça se précise | Dr Pétrole & Mr Carbone

Ping : Pic pétrolier: ça se précise – Enjeux énergies et environnement

Ping : Du coronavirus au pétrole: krach et… pic ! | Dr Pétrole & Mr Carbone

Ping : Du coronavirus au pétrole: krach et… pic! – Enjeux énergies et environnement